来源:财银社

今年4月,临商银行迎来了新任董事长刘成田,从而结束了长达四年的懂事行空窗期,在随后不久的8月份,临行银行在此迎来了重大的主要人员变更,据天眼查信息显示,此前已被任命为临商银行董事长的刘成田成为新任法定代表人,8人退出董事监事行列,同时新增7名监事。

同时,原青岛银行总行票据业务部总经理刘刚,赴任临商银行接替周曙光成为行长。原行长周曙光的职位则调整为执行董事、总经理。

此外,此番还有8人退出了董监事序列,其中,李东红、徐毅、徐健为董事,刘军、朱孟玺、庄依、程杰、李佳斌为监事;而新增的7人职务全部为监事,分别为尚艳红、陈洪义、薄文向、刘莉莉、刘健铭、于松林及朱战军。

至此,临商银行目前核心管理层架构为董事长刘成田,行长刘刚,执行董事、总经理周曙光,以及7名董事和8名监事,这也意味着,伴随此次人员调整,监事会已九成换新。

在此次主要人员变更后,临商银行也正式形成了董事长、总经理与行长的多轨制领导架构,不知这种罕见的组织架构是否能够带领临商银行走出颓势。

营收靠投资,净利靠减值

根据日前临商银行发布的2024年半年报显示,今年上半年,临商银行实现营业收入18.53亿元,同比减少1.4%,是目前除了枣庄银行和德州银行外,其他12家公开上半年财务情况中唯一出现收入减少的城商行。

虽然在营收上出现了下滑,但临商银行的净利润却出现了大幅的上涨,2024上半年,该行实现净利润2.68亿元,相比去年同期提升了23.02%。

营收下滑净利却大幅增长,究其原因,正因为临商银行为了使财报更加“好看”,在成本端的信用减值损失计提板块大规模压缩了计提值,今年上半年,临商银行的信用减值损失为8.14亿元,相比去年同期减少了1.13亿元,降幅12.19%。

从其2023年财报来看,2023年,该行实现营收35.32亿元,同比减少8.66%;实现净利润5.74亿元,同比增加27.84%,同样该行在2023年计提了12.15亿元的信用减值损失,相比2022年减少了4.46亿元,降幅高达26.85%。

展开全文

通过压缩减值损失计提,临商银行净利润方面表现的十分亮眼,但却不能掩盖其盈利能力方面的窘境,2022年还有2.71%,2023年便只有2.19%了,临商银行虽然没有在半年报披露今年上半年净息差,但从营收走向来看,或许将进一步降低。

从2023年财报上来看,2023年临商银行取得投资收益2.52亿元,较上年度增长12597万元,涨幅达到99.2%,占其5.74亿元净利润的43%。

在资产质量方面,2023年临商银行继续加大对不良资产对处理力度,全年共现金清收8.16亿不良贷款,同时,核销了15.37亿元的不良,还通过重组上调等方式处置了7.42亿元的不良,合计处置了30.95亿元的不良贷款。但即使力度如此之大,该行的不良率依然高达2.37%,较上年同期增长0.01%。

与之形成对比对是,不良率高悬的同时,临商银行对拨备覆盖率也下降到了133.83%。

违规放贷,中层接二连三落马

今年9月,临沂市委第四巡察组在反馈巡查情况时指出,临商银行存在干部人才队伍建设有短板、廉政建设工作有薄弱环节等问题。近年来,临商银行有多位支行长因涉及贪污受贿、违法发放贷款等原因落马。

今年4月,临沂市通报国有企业的违纪违法典型案例时,通报了临商银行兰陵支行原行长赵雪峰涉嫌贪污受贿、滥用职权罪。其所涉违纪违法事实包括通过虚列开支的方式套取资金;以个人顶名贷款的方式发放贷款给不符合增加授信额度的企业,导致国家利益受损;非法收受他人财物等,目前赵雪峰已被双开并移送审查起诉。

10月18日,临沂市纪委监委公众号“沂蒙清风”通报了具体细节:临商银行融达支行原行长刘玉朋利用职务上的便利,为他人在贷款办理等方面谋取利益,非法收受他人财物,数额特别巨大;利用职务上的便利,挪用公款归个人使用,数额巨大;与他人勾结,违反国家规定发放贷款,数额特别巨大。刘玉朋还存在其他违纪违法问题,受到开除党籍、开除公职处分,其涉嫌犯罪问题被移送检察机关依法审查起诉。

更早些时候,2021年12月,临商银行东岳支行原行长徐若平因诈骗罪、违法发放贷款罪,二审被判有期徒刑13年。从刑事裁定书来看,徐若平在2015年-2019年之间,利用自身临商银行东岳支行行长的身份,多次为企业、个人违法发放贷款;并利用客户的信任骗取银行客户150万元用于偿还自身债务。

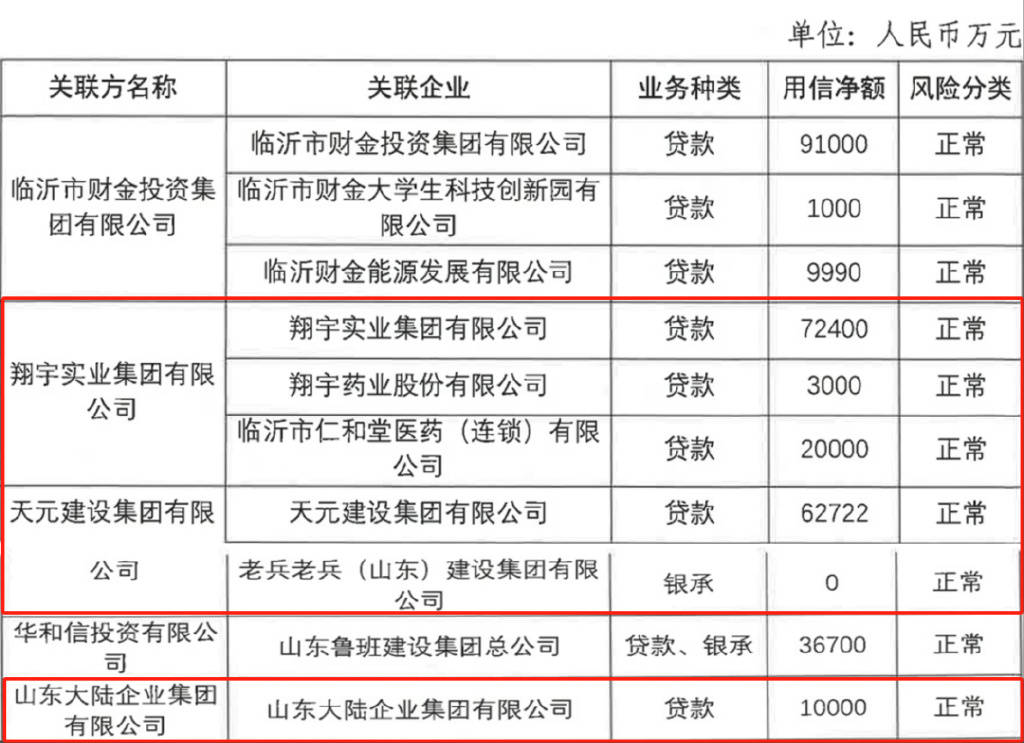

除落马的支行长们以外,临商银行还有多起关联交易有违规嫌疑,根据2023年财报所公布的重大关联交易情况显示,2023年度,临商银行共为五家关联企业累计授信30.68亿元,占其资本净额的22.5%。

其中,第五大股东翔宇实业集团有限公,所持有的临商银行股份已质押出99.99%,但仍获得临商银行95400万元的授信贷款。

另一家关联贷款企业,山东大陆企业集团有限公司,也在2022年至2024年间多次被列为执行人,年报显示,2023年该企业从临商银行获得10000万元的授信贷款。

关联贷款的另一家企业天元建设集团有限公司,虽然在2023年位居中国民营企业500强之列,但在2024年便开始了塌方式的下滑,根据中国执行信息公开网显示,2022年10月21日天元建设便被列为执行人,2023年自6月20日起,全年六次被列为执行人。

今年起,该公司更多有多达300余条被执行信息,其中,6月29日更是被临沂经济技术开发区人民法院列为失信执行人(案件号:(2024)鲁1392执530号)而令人感到惊讶的是,2023年该公司仍然获得62722万元的授信贷款。

除了上述三家关联企业均存在潜在风险外,临商银行的不良贷款中有5.63亿元源于股东山东金升有色集团有限公司,目前该行正在通过展期重组来化解这部分不良资产。

招待不断,社保成谜

据历年财报显示,临商银行2021至2023年间共支出了4363.84万元,年均1454.61万元,按每年250个工作日计算,平均每天约58184元,与之形成先对比的是隔壁的泰安银行,泰安银行2023、2022年年报披露业务招待费分别为311.33万元、516.77万元,远低于临商银行支出。

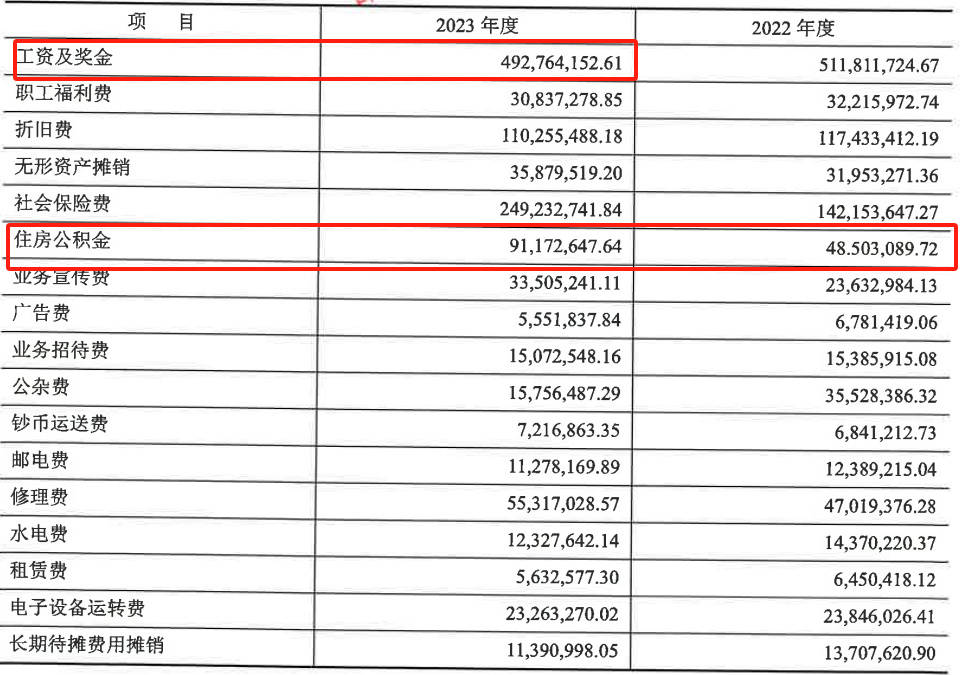

同时,临商银行社保保险费增长幅度较大,2021年仅为12217.21万元,2022年增加至14215.36万元,2023年暴涨至24923.27万元;住房公积金增长幅度更大,2021年仅为3962.20万元,2022年增加至4850.31万元,2023年暴增至9117.26万元,涨幅达到惊人的88.01%。

但在财报中,2022年报披露2021年度的住房公积金3962.20万元,2021年报披露的住房公积金却是7732.33万元;2022年报披露的2021年的工资及奖金491129992.82元与2021年报披露的453428748.54元也不一致。

社保与工资奖金每年统计的数据均出现了差别,且数额相差较大,但根据近年财报来看,临商银行并没有就其中的差异做出更正说明。

面对乱象不断的现状,临商银行新的管理团队又将做出怎样的应对措施?

还没有评论,来说两句吧...